《前言》

噹噹噹噹噹噹~唉呀呀!又到了讓人又愛又恨的比較題了啊!這兩間企業可都是在世界上所屬產業佔有一席之地的終極小蚱蜢啊(噁~桂盟應該是螳螂啦)!兩間企業的成績也都是令人折服的,所以今天就到...當然不是= = ,再怎麼有實力的企業還是會帶有著缺陷的,或多或少或大或小而已,以下就讓賣瓜的帶各位看看,究竟是軸承王(瑞穎)比較強;抑或是鍊條王(桂盟)呢?

《附註》

1. 有時候我會用特意用『季報』是因為要強調『趨勢』會較明顯,所以一般而言會使用『年報』,因為如果要用『季報』又要帶數字,篇幅會裝不下(就算裝得下也顯得冗長無意義)

2. P.S. 以下數據若除不盡皆四捨五入求至小數第二位!

《主文》

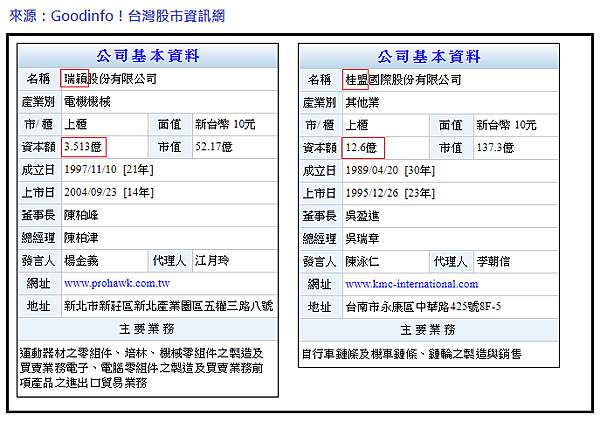

↑ 就資本額來看,桂盟是瑞穎的12.6-3.513/3.513*100%=2.59倍之大!兩間都是上櫃企業,但其實大家對於桂盟比較津津樂道的話題是:借殼上櫃(該企業約於2011年由經營權移轉入主虧損連連的訊康科技,2011年整合;2012年執行),這不是本文要討論的重點,但...賣瓜的覺得它是借殼上市少數幾宗成功的經典(這部分賣瓜的倒是推薦大家去網路爬文)!

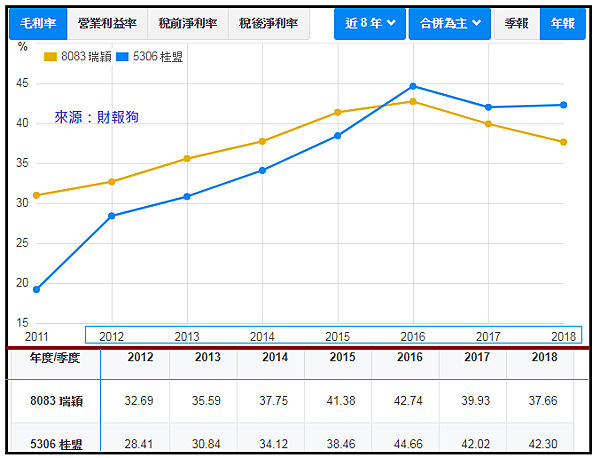

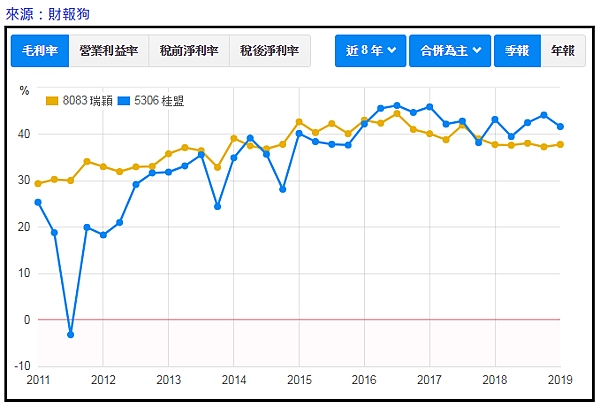

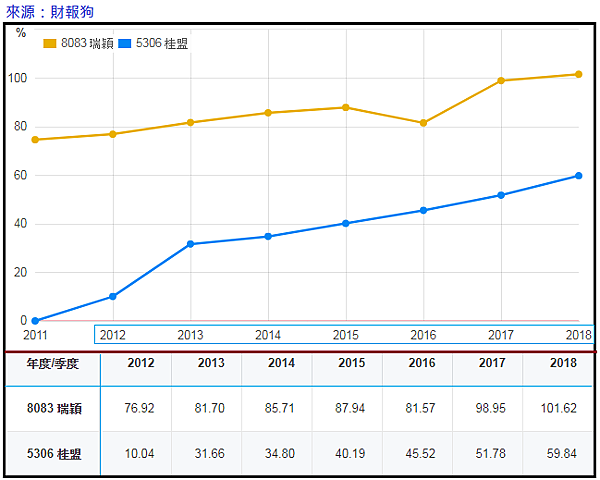

↑ 在毛利率的部分,我們把時間拉到自桂盟借殼上櫃(約2012年起算)來看,瑞穎保持程度其實比較優,只是近幾季有點小衰退的跡象;桂盟自借殼後成績也是不遑多讓的啊!除了2個單季比較有狀況外其它單季也都保持甚至成長,兩間企業較為明顯的分水嶺應該是2016年之後,瑞穎有點被桂盟這鍊條王甩著打的感覺(當然我還是很欣賞瑞穎喔)!

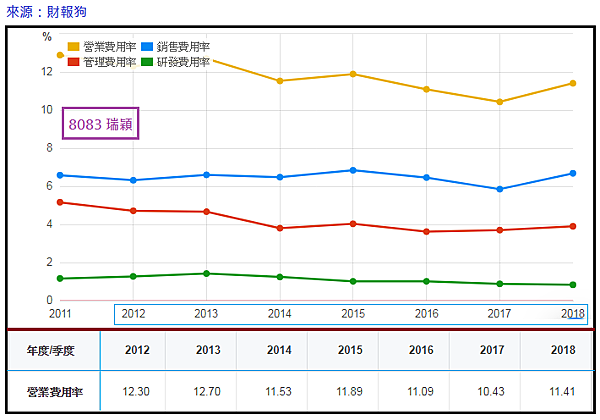

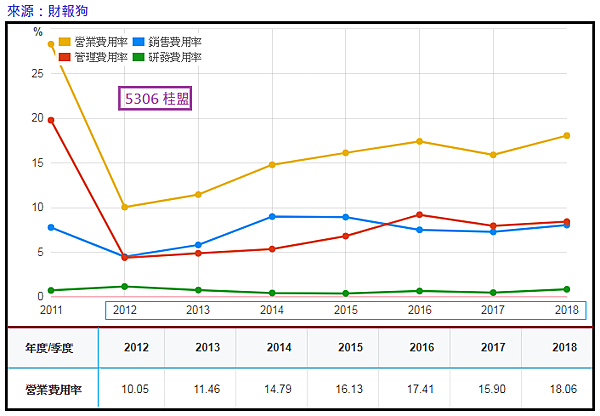

↑ 在營業費用率的部分,瑞穎的穩定度真的好到沒話說;反觀桂盟,除了剛借殼上櫃時跟瑞穎差不多,越後面幾年越是攀升,這是比較需要追蹤的大細節!

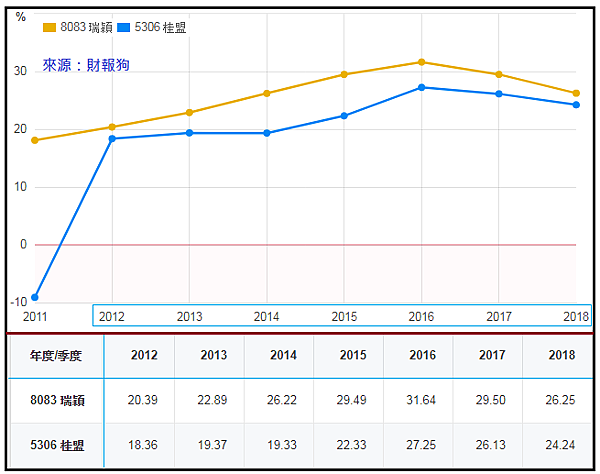

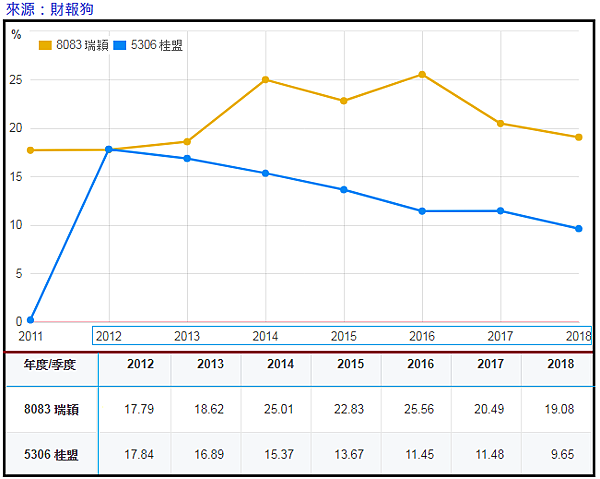

↑ 接著看到營業利益率的部分,可以看到即使桂盟後來在毛利率的部分贏過瑞穎,但由於營業費用率不斷的升高,因此營業利益率的部分是處於較劣勢的部分。

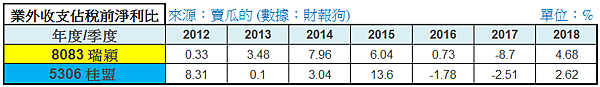

↑ 業外收支佔稅前淨利比的部分,兩間企業都算是非常專注於本業!

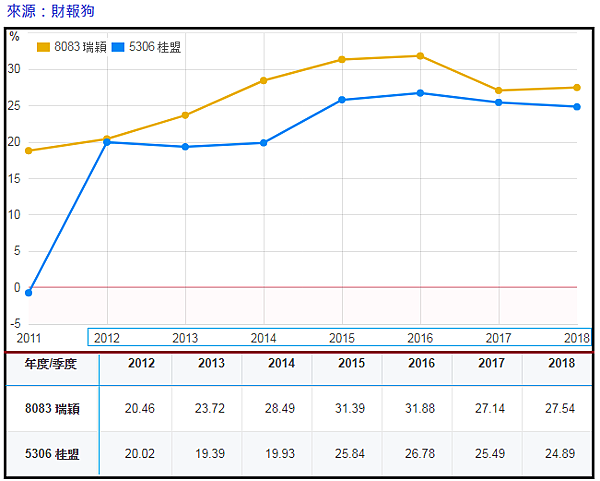

↑ 如果兩間真的都是非常專注於本業的企業,那稅前淨利率的走勢基本上跟營業利益率也不會有著太大的差異!

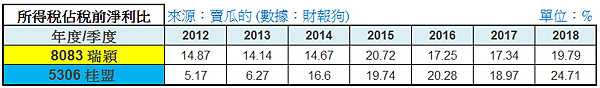

↑ 在所得稅佔稅前淨利比的部分,兩間企業近幾年大多維持在陽春型的20%附近,當然稅率不可能是單幾個簡單因素去影響的,但即便如此,若真的有心要估算一間『尚抓得到腳步』的標的,還是可以保守的估一個值出來帶!

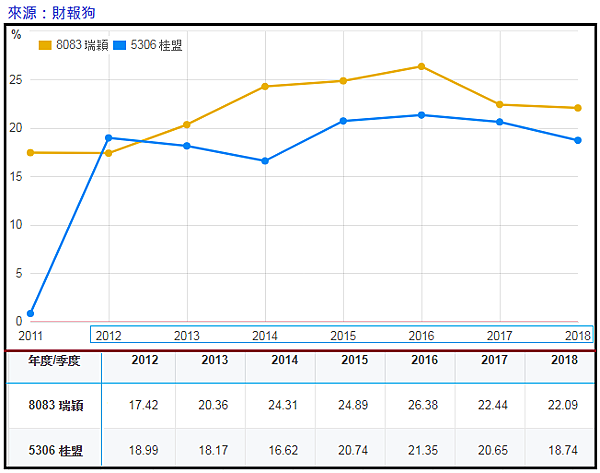

↑ 稅後淨利率方面,沒意外的,當然是瑞穎會較高!

↑ 在損益表最終的EPS來看,承軸王瑞穎還是略勝一籌,但若是論成長性而言,桂盟較有後來居上的味道!

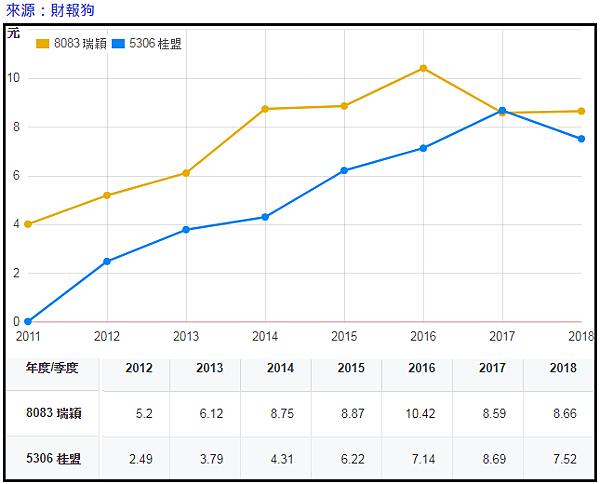

↑ ROA (資產報酬率)的部分,瑞穎明顯的高過桂盟許多,ROA=稅後淨利/銷貨收入*銷貨收入/總資產,各位可以就兩間企業的這三個因子去進行比較(如果有興趣的話),就可以得出細節的差異在哪邊!

↑ 在現金股利發放率的部分,很明顯地看到瑞穎超明顯的較為大方,當然這部分沒有好不好的問題,因為一間企業要發放幾成的稅後淨利本來就沒有明訂,但卻可以由這個細節去探視企業對於未來景氣的看法。但以上這句話對賣瓜的而言不太是對的,有些企業發放率不高但手上的現金卻又明顯地過多(連續幾年也沒有明確的運用),那是不是把這部分去做更有效率的運用(例如:買回庫藏股註銷以強化股東權益?跟股東分享?...等);另外,難道企業每次發放率很高就是對未來不看好或是沒有投資需求嗎?我想這也不是一定的,如果既有的固定資產(機器、廠房...等)就能游刃有餘的應付訂單,那分享給股東其實現實點來說也是強化了自身的股價(我幾乎沒看過哪間企業幾乎是本業賺的發放率也高,股價會弱到哪去,除非是其它重要條件出了狀況!)

《後記》

其實很多投資者都覺得這種標的很無趣(是真的我也投一票),光是看每天的成交量你就會想打哈欠,但如果就事論事的去看成績,其實都不會輸給群眾蜂擁去追尋的標的,目前這兩間企業的營收其實都並未有非常大的突破,但賣瓜的認為做零組件的企業較吃香,因為可以拓展的市場會更大更廣,如果你是賣成品的手機,市場就是那樣了,頂多是市占率問題而已,如果市占率開始低了你也很難再去找其它天地了!

最後,如果桂盟是阿飛,那小當家會是誰呢?(雖然兩者都有特級廚師的字號,但..你懂得...還是主角光環大一些!可不是嗎?)

※ BGM:陳潔儀 - 月彎彎

※ 大難時代(作者:Margaret Heffernan):『為何人們不太想認錯?因為在自我的核心領域承認錯誤,在感受上付出的代價太大了!』(第三章.危險的定見)

※ 以上是個人自學的不專業看法,若有問題或發現錯誤歡迎提出,本人虛心接受並衷心感謝您的指教!本人『並無提供』任何有關投資的建言,請各位斟酌使用!

留言列表

留言列表